En nuestra economía global cada vez más influenciada por la tecnología y los mercados financieros, es fundamental entender las teorías y conceptos que sustentan estos mercados, ya que su entendimiento permite adaptarnos con mayor confianza en este entorno cambiante.

Entre estas teorías, hay una en particular que ha resistido el paso del tiempo, aún después de más de un siglo de haberse gestado: hablamos de la Teoría de Dow.

Considerada por muchos como la piedra angular del análisis técnico, la Teoría de Dow continúa teniendo un profundo impacto en cómo los traders y analistas interpretan los mercados. Este método sigue siendo una de las formas más efectivas de entender las tendencias del mercado y cómo estas pueden influir en las inversiones.

Introducción

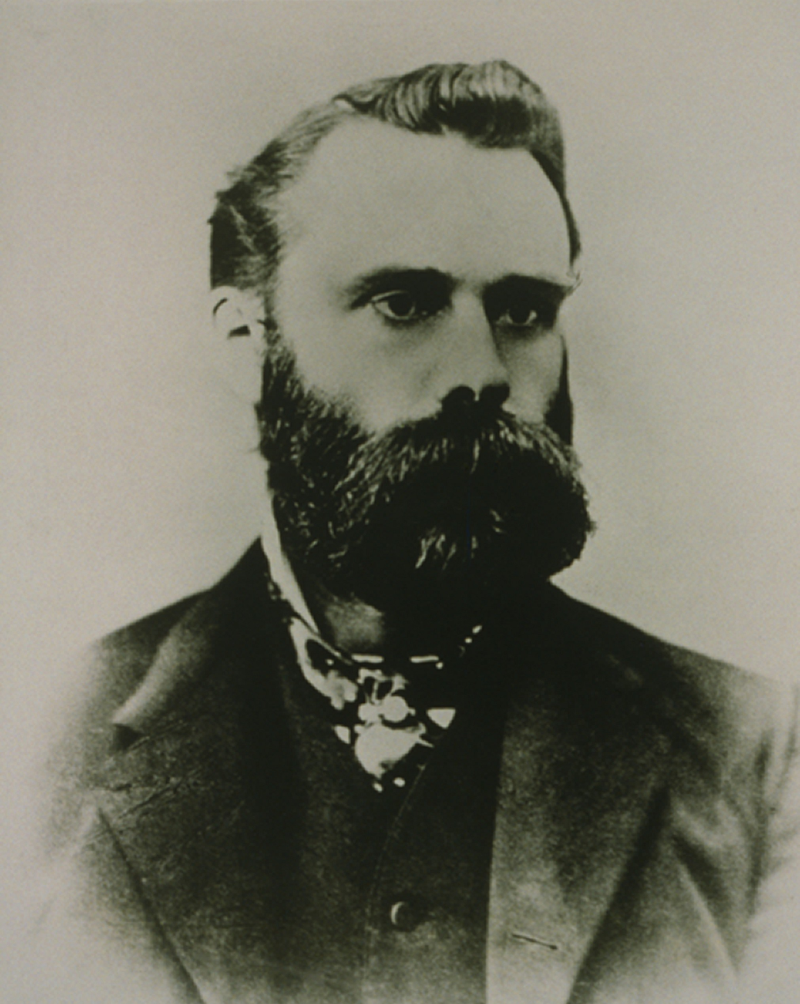

¿Quién fue Charles Dow?

Para entender realmente la Teoría de Dow, primero debemos conocer a su creador, Charles Dow. Este periodista y economista estadounidense no sólo co-fundó el Wall Street Journal, sino que también estableció los cimientos de lo que hoy conocemos como análisis técnico.

Charles Henry Dow nació en 1851 en Connecticut, Estados Unidos. Tras una carrera exitosa en el periodismo, en 1882, Dow, junto con su socio Edward Jones, fundó Dow Jones & Company, una firma financiera que producía boletines informativos para corredores de Wall Street.

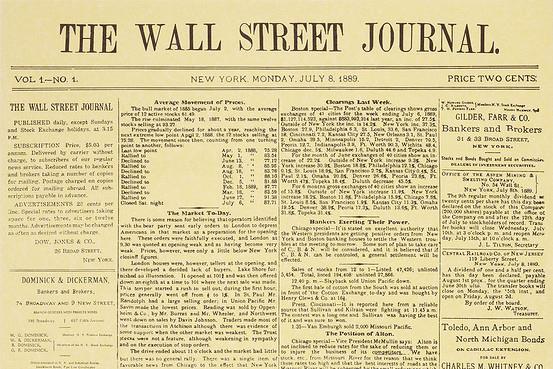

En 1889, lanzaron el Wall Street Journal, una publicación que sigue siendo una de las más influyentes en el mundo financiero.

Durante su tiempo en el Wall Street Journal, Dow escribió una serie de editoriales en los que reflexionó sobre el comportamiento del mercado de valores. Estos escritos, aunque nunca se compilaron oficialmente en un único «trabajo» durante su vida, formarían la base de la Teoría de Dow.

Charles Dow murió en 1902, aún así su legado perdura a través de esta teoría y su continua influencia en el análisis técnico.

La Teoría de Dow: Seis principios clave

La Teoría de Dow, se basa en seis principios fundamentales. A través de estos principios, Dow buscaba comprender el comportamiento de los mercados financieros al tomar en cuenta variables como los precios, la relación entre los índices, el volumen de operaciones y las tendencias, con la creencia de que estos aspectos siguen movimientos cíclicos y repetitivos.

Ahora, profundicemos cada uno de estos principios en detalle.

Las medias lo descuentan todo

Este principio es un pilar fundamental no solo de la Teoría de Dow, sino también de todo el análisis técnico. Los precios en los mercados financieros son determinados por la oferta y la demanda, que a su vez están influidas por numerosos factores, desde noticias económicas hasta estados de ánimo de los inversores.

Según Dow, el precio de un activo en cualquier momento dado ya refleja toda la información disponible y las expectativas futuras.

Por lo tanto, los análisis detallados de las finanzas de una empresa, las condiciones económicas actuales, las proyecciones futuras y cualquier otro factor ya están «descontados» en el precio actual del activo.

Las tres tendencias del mercado

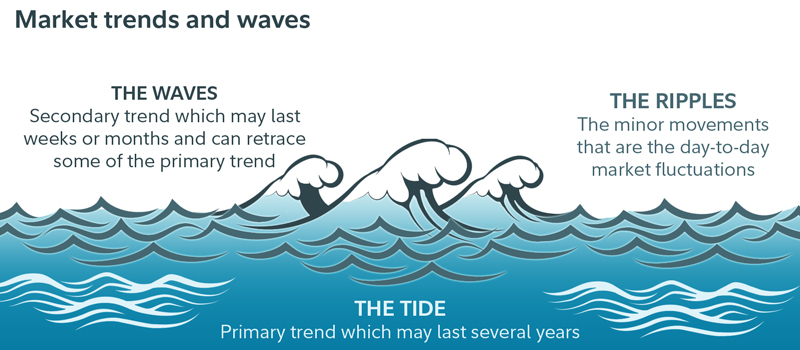

Según la Teoría de Dow, existen tres tipos de tendencias que se pueden identificar en los mercados:

Tendencia primaria: es la tendencia principal del mercado que puede durar desde un año hasta varios años. Representa la dirección general y amplia del mercado y es la que los inversores deben tener en cuenta al tomar decisiones a largo plazo.

Tendencia secundaria: corrección de la tendencia primaria y puede durar de tres semanas a varios meses. Aunque puede parecer un cambio en la dirección del mercado, en realidad es un movimiento temporal contrario a la tendencia primaria.

Tendencia menor: son las fluctuaciones a corto plazo que ocurren dentro de la tendencia secundaria, generalmente durando menos de tres semanas. Los day traders y los inversores a corto plazo pueden seguir estas tendencias para obtener ganancias rápidas, aunque son menos relevantes para los inversores a largo plazo.

Para entender mejor estas tendencias, puedes pensar en ellas como el movimiento del mar:

La tendencia primaria sería la marea, un movimiento general y amplio que determina la dirección principal.

La tendencia secundaria sería comparable a las olas que, aunque se mueven en contra de la marea, no cambian su dirección general.

Finalmente, las tendencias menores serían las pequeñas ondas en la superficie del agua, fluctuaciones rápidas y de corta duración que no afectan a las olas o a la marea.

Las tres fases de las tendencias

Dow también estableció que cada tendencia primaria pasa por tres fases distintas:

Fase de acumulación: Es la fase inicial en la que los inversores informados o «inteligentes» comienzan a comprar o vender, anticipando la próxima tendencia primaria.

Fase de participación pública: Durante esta fase, la mayoría de los inversores empiezan a reconocer que la tendencia está cambiando y empiezan a participar en ella. A menudo se acompaña de noticias económicas que apoyan la dirección de la tendencia.

Fase de exceso o distribución: En esta fase final, «todo el mundo» se une a la tendencia y los precios a menudo experimentan movimientos rápidos y volátiles. Esta fase suele ser un presagio de que la tendencia está a punto de revertirse.

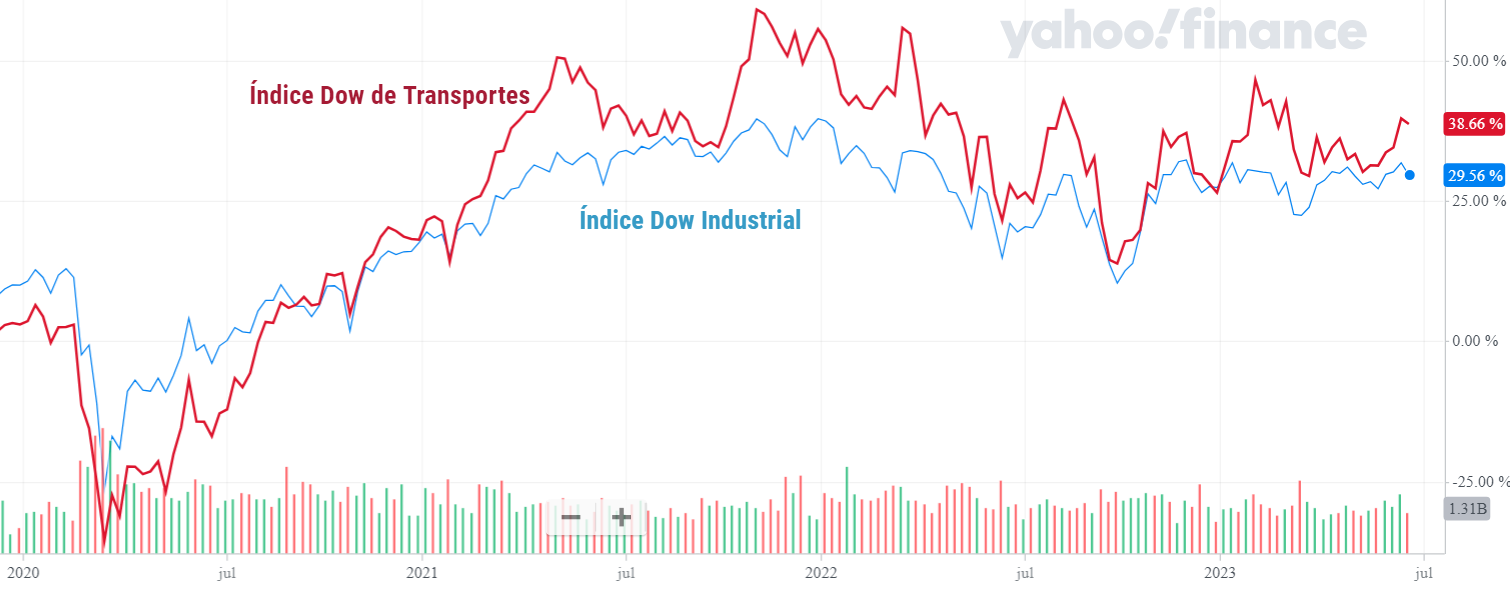

Las medias deben confirmarse entre si

Este principio sostiene que las señales de compra o venta deben ser confirmadas simultáneamente por ambas medias, es decir, el índice industrial y el índice de transporte. La confirmación mutua de estas medias se considera una validación de la señal y una indicación del estado de la economía.

Por ejemplo, si las empresas están produciendo bienes, esto debería reflejarse en el índice industrial. Si estos bienes están siendo enviados a los consumidores, esto debería reflejarse en el índice de transporte. Si ambos índices muestran la misma tendencia, indica que la economía está en buena salud.

No obstante, si los índices divergen (por ejemplo, uno alcanza un nuevo máximo mientras que el otro no), podría ser una señal de que la tendencia actual está perdiendo fuerza y que podría estar cerca un cambio de tendencia.

Este principio de confirmación mutua muestra cómo Dow integró la economía real y la actividad empresarial en su teoría, enfatizando su creencia de que los precios del mercado reflejan toda la información disponible.

[VER: Guía rápida para crear una estrategia de Trading

El volumen confirma la tendencia

La Teoría de Dow asigna un papel fundamental al volumen de trading en la confirmación de las tendencias del mercado. Según este principio, el volumen de trading tiende a aumentar durante las fases activas de una tendencia, ya sea alcista o bajista.

Se espera que el volumen de trading aumente cuando los precios se mueven en la dirección de la tendencia predominante, lo que indica una fuerte demanda.

Por otro lado, durante las correcciones de la tendencia (movimientos de precios temporales en la dirección contraria a la tendencia principal), el volumen de trading suele disminuir. Esto indica que el movimiento contrario a la tendencia es temporal y no representa un cambio de tendencia.

La tendencia es válida hasta que se demuestre lo contrario

El último principio de la Teoría de Dow sugiere que los inversores no deben tratar de anticipar cuándo terminará una tendencia, en cambio, deberían asumir que la tendencia continuará hasta que haya señales claras de que ha terminado.

Esto significa que los inversores deben mantenerse en consonancia con la tendencia primaria y no reaccionar a las fluctuaciones a corto plazo que van en contra de la tendencia.

Por ejemplo, durante una tendencia alcista, es probable que haya períodos en los que los precios caigan temporalmente. Sin embargo, a menos que haya señales claras de un cambio de tendencia, los inversores deberían seguir manteniendo sus posiciones largas.

Por regla general, las señales que podrían indicar el final de una tendencia suceden cuando hay un cambio en las condiciones macroeconómicas, un cambio en las tasas de interés por parte de los bancos centrales, o señales técnicas, como la ruptura de una línea de tendencia, entre otras.

Críticas y limitaciones de la Teoría de Dow

A pesar de su utilidad en el análisis del mercado, la Teoría de Dow tiene ciertas limitaciones que han generado críticas.

Por ejemplo:

Subjetividad: la Teoría de Dow depende en gran medida de la interpretación del analista, por lo cual identificar y clasificar las tendencias requiere de un juicio subjetivo que puede variar de un analista a otro. Es decir, lo que para uno puede ser una señal de cambio de tendencia, para otro puede ser una simple fluctuación.

Retrospectiva: la confirmación de las tendencias, según la Teoría de Dow, a menudo ocurre en retrospectiva. Por lo tanto, puede que no sea útil para predecir los movimientos del mercado con precisión, sino que más bien proporciona una confirmación de un movimiento ya ocurrido.

Efectividad en mercados modernos: algunos críticos argumentan que, aunque fue efectiva en el pasado, puede no ser completamente aplicable en los mercados modernos, debido a que fue desarrollada durante un período en que los mercados no eran tan globales e interconectados como lo son hoy.

Ausencia de reglas fijas: proporciona directrices generales en lugar de reglas fijas, lo que genera que su aplicación sea un desafío, especialmente para los traders novatos.

No contempla factores fundamentales: sostiene que todos los factores relevantes ya están descontados en el precio, no proporciona herramientas directas para analizar factores fundamentales como las ganancias de una empresa, sus proyecciones de crecimiento, la política monetaria, las condiciones económicas, entre otros.

Conclusión

Teniendo en cuenta lo que hemos analizado, podemos decir que:

- La Teoría de Dow sigue siendo útil para entender las tendencias del mercado, a pesar de su antigüedad.

- No debemos confiar solo en la Teoría de Dow. Es importante aprender y usar muchas técnicas diferentes.

- Aprender, practicar y tener paciencia son claves para ser bueno en el análisis técnico. La Teoría de Dow es solo el comienzo.

- Usada correctamente, nos puede ayudar a tomar buenas decisiones de inversión y a adaptarnos a los cambios del mercado.

Y con eso, llegamos al final de nuestro artículo.

Recuerda que un buen rendimiento en los mercados financieros requiere aprendizaje constante y adaptabilidad.

¡Éxitos en tu camino!

¡Suscríbete a nuestro boletín!

Recibe los últimos consejos y estrategias de trading directamente en tu bandeja de entrada.